אני עדיין מתלבט לגבי מהו בדיוק הפורמט הנכון ביותר כדי להחזיר את הבלוג לפסים של צמיחה, כפי שכתבתי בפוסט הקודם אני מעוניין להגיע למצב שבו יתאפשר לי לפרסם לפחות פוסט אחד בחודש כאשר השאיפה היא אף להגיע ליותר. השאלה היחידה שעדיין לא החלטתי לגביה היא מהי הדרך המועילה והטובה ביותר כדי לחלוק את רעיונות ההשקעה שלי. עד לאחרונה נהגתי שלא להזכיר מניות ספציפיות אלא אם זה חלק מפוסט מסודר ומנומק בנושא, הרעיון שעמד מאחורי זה היה לשפוך את רב מה שאני יודע על הרעיון על גבי הבלוג כדי:

- להכריח את עצמי לעשות עבודה מסודרת ומנומקת.

- לתעד את הההחלטות ואת דרך קבלתן כדי שאוכל ללמוד מהן בעתיד.

- לקבל פידבק מהקוראים.

מכיוון שכרגע הכיוון הכללי הוא בעצם לכתוב פחות מילים על יותר נושאים חשבתי שאולי אני בעצם צריך לעבור למשהו בסגנון של פרסום הרכבו של התיק שלי (נניח אחת לרבעון) באופן כללי תוך כדי שאני מפרט במספר פסקאות מה עומד מאחורי כל השקעה. מעבר לסוג כזה של פורמט כנראה יעזור לי יותר בכל מה שקשור לסעיף (3) כלומר אני אוכל לקבל הרבה יותר פידבק בזמן אמת מהקוראים שזה תמיד מצויין, גם סעיף (2) ככל הנראה "יסתדר" עם פורמט שכזה – או כפי שניסח את זה איינשטיין – "אם אתה לא יכול להסביר את זה בצורה פשוטה, כנראה שאתה לא ממש מבין את זה", אבל מי שבטוח יפגע יהיה סעיף (1). האופציה השנייה היא להמשיך ולכתוב בפורמט דומה לזה שהיה – כלומר פוסט מפורט פר רעיון אבל במידה ואני אלך על זה אני אצטרך למצוא דרך לעשות את זה יותר בצורה תמציתית וקצרה יותר כדי שלא להגיע שוב למצב שבו כתיבה של פוסט אחד נמשכת יותר מדי. בעבר למשל כבר יצא לי לגנוז יותר מפוסט אחד מכיוון שבזמן (הארוך) שלקח לי לכתוב אותו המנייה כבר הספיקה לעלות משמעותית ובעקבות זה הרגשתי שהוא כבר לא כלכך רלוונטי ולכן בסופו של דבר הוא נשאר בתיקיית הטיוטות, זה בדיוק מה שאני מקווה למנוע בעתיד (לא את החלק של העליות כמובן, רק החלק של הגניזה כן?). לסיכום אני עדיין מתלבט אבל אני כבר יכול להגיד שהפוסט הבא יהיה בסגנון הישן – אז תכינו את עצמכם לחפירה.

אבל לפני שאני מתקדם הלאה לכתוב על נושאים ורעיונות השקעה חדשים נראה לי שחשוב להתסנכרן על מה שקרה עם רעיונות העבר במהלך "הפגרה מכתיבה" של החצי שנה האחרונה, וכדי להתחיל באוירה חיובית, אני אפתח עם המניות שנותרו בתיק.

סיליקום – כיאה למניית צמיחה, סיליקום ממשיכה לספק לי לא מעט ריגושים (לטוב ולרע) ובשבעה חודשים שעברו מאז כתבתי עליה פה לאחרונה, היא ללא ספק המשיכה להיות המניה הוולטילית ביותר שאני מחזיק ובפער משמעותי ביותר משאר המניות ה"משעממות" שמאכלסות את התיק שלי בדר"כ. בפעם האחרונה שכתבתי עליה הייתי מאד אופטימי ואכן מספר חודשים לאחר מכן המנייה סיפקה את הסחורה תוך שהיא ממשיכה לשבור שיאים חדשים, שיא השיאים הגיע בתחילת השנה מיד אחרי דוח הרבעון ה4 של 2013 אז החברה דווחה על רווחי שיא ועל (עוד) שנה של מעל 50% צמיחה במכירות. לאור הדוח המוצלח ההוא המנייה זינקה ב30% וגם לאחר מכן לא ממש עצרה עד שמתישהו במרץ השנה היא כבר נסחרה במעל ל-70$. יכול להיות שמתישהו בשלב הזה הייתי צריך להתחיל לחשוב על למכור (אחרי כ130% תשואה בקצת יותר מחצי שנה) אבל מכיוון שתזמון אף פעם לא היה הצד החזק שלי והחברה הייתה נראית לי אז לא פחות ממושלמת בכל החזיתות – האופציה הזו לא ממש עלתה על דעתי, וכן, לפתע מכפיל רווח של קרוב ל30 נראה לי מאד לגיטימי. אבל אז, בדיוק שנראה היה כאילו כלום כבר לא יכול לעצור את החברה הזאת – הגיעה הנהלת החברה ופרסמה תשקיף מדף להנפקת מניות והתגובה של המשקיעים לא איחרה להגיע, קצת לאחר מכן גם הגיעו תוצאות הרבעון הראשון שבהם החברה הציגה צמיחה של "רק" 25% בהכנסות, "רק" 37% ברווח התפעולי ו"רק" 30% בנקי, והשוק בכלל התאכזב והוריד את הנייר חזרה לאזורים שבו הוא נמצא כרגע. אבל אני לא מתלונן, זהו החיסרון של מניות מהסוג הזה שנסחרות במכפילים מעוררי סחרחורת – הציפיות מהן הן גבוהות, מאד גבוהות ומיד עם הסימן הראשון להחלשות יחסית הם מגיבות בהתאם.

אז איפה אנחנו היום? אם נשים לרגע את המחיר בצד נגלה שהחברה עדיין נראית מצויין, השוק שבו הם נמצאים הוא אחד המבטיחים ביותר שיש בסביבה (הטכנולוגית ובכלל) וממשיך לצמוח בעקביות, אחת העדויות לכך היא שרק לפני מספר חודשים החברה העבירה את אולם הייצור שלה לאתר גדול פי 3 מזה הקודם (כ-2400 מ"ר!!) ומכאן ניתן להבין מה ההנהלה מתכננת לעתיד. עכשיו נחזור למחיר – למרבה ההפתעה ולמרות העלייה שעשתה, המניה היום נסחרת במחיר זול יותר מזה שבו קניתי אותה לראשונה, כשקניתי את המנייה לראשונה באזור ה30$ המכפיל היה 20 (15 בניכוי מזומן), היום במחיר 45$ המכפיל (אחורה) עומד על 18 (15 בניכוי מזומן בעקבות דיבינד) וכל זה לחברה שצומחת בקצב משמעותי לאורך מספר שנים, ללא חוב ועם הנהלה מצויינת. אז נכון שעננת ההנפקה עדיין מרחפת מעל החברה, אבל בשערים האלה הסיכוי שזה יקרה הוא נמוך, ונכון ששיחת הועידה האחרונה נשמעה קצת פחות אופטימית ואפילו נכון שרב הסיכויים שנראה האטה בצמיחה (סה"כ, כמה זמן כבר להחזיק צמיחה של 50%?) אבל במכפיל הנוכחי גם ככה אנחנו לא משלמים יותר מדי על צמיחה ולכן בשורה התחתונה כשאני חושב על יחס הסיכון\סיכוי פה – אני די משוכנע שהוא עדיין לטובתי ולכן הנייר הזה עדיין נמצא אצלי בתיק ומהווה את אחת משלוש הפוזיציות הכי גדולות שלי.

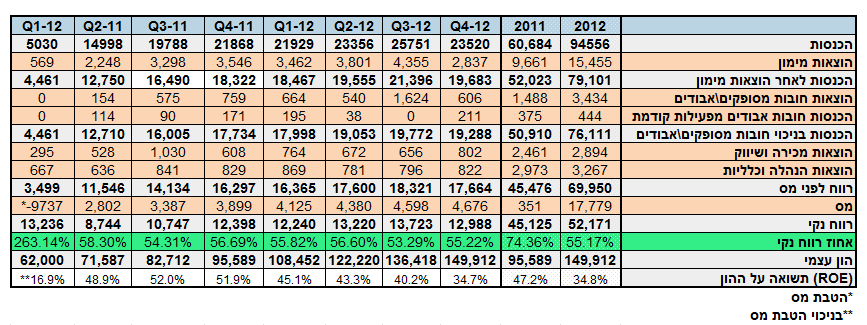

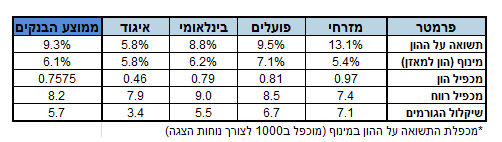

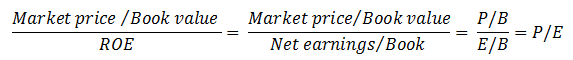

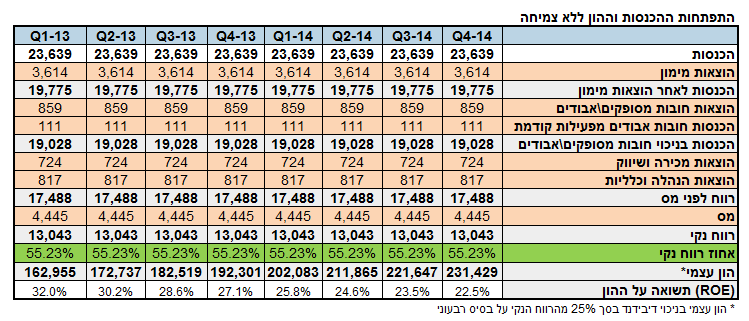

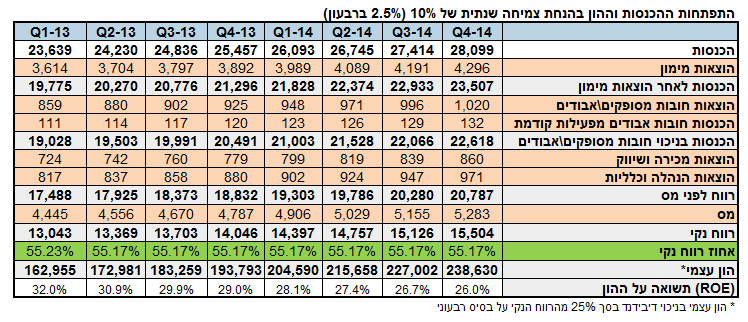

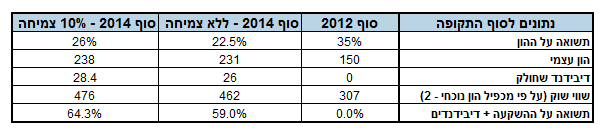

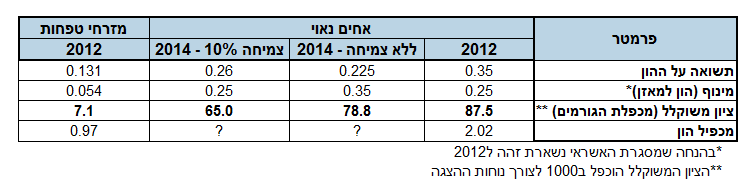

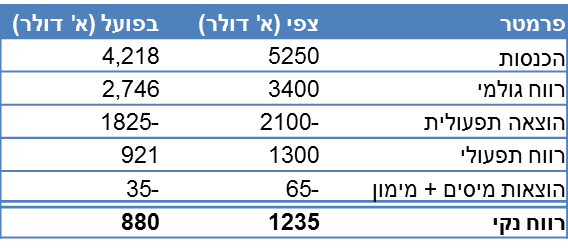

אחים נאוי – אחים נאוי היא אחת הפוזיציות הותיקות שלי וכיום לאחר הירידה של סיליקום היא גם הגדולה ביותר בתיק שלי, התשואה שעשתה המנייה לאורך השנה וחצי מאז קניתי אותה (קצת מעל ל140%) השפיעה מהותית על התיק שלי ולמרות שהיו לי מספר מניות שעשו תשואות גבוהות יותר, בגלל המשקל הגדול שיש לנאוי בתיק שלי היא בעצם השפיעה עליו יותר מכל נייר בודד אחר. במקרה של נאוי, אין לי יותר מדי מה להוסיף, למרות שבמחיר שבו היא נסחרת היום היא כבר הרבה פחות זולה מהמחיר בו קניתי אותה אני עדיין לא חושב שהגיע הזמן למכור, הסיבה העיקרית לכך היא פוטנציאל הצמיחה שעדיין יש לה. במהלך חודש פברואר החברה הודיעה לבורסה על כך שהיא מגדילה את מסגרת האשראי שלה ל1.5 מיליארד ש"ח, מכיוון שבדוח האחרון מסגרת האשראי של החברה עדיין עמדה על פחות ממליארד ש"ח מדובר פה על פוטנציאל לצמיחה של 50% בהכנסות בעתיד. רמז נוסף לצמיחה הצפויה ניתן לראות מהשינוי האחרון שהחברה עשתה במדיניות חלוקת הדיבידנד שלה כאשר עדכנה אותה כדי שתתאים לשווי שוק של מיליארד ש"ח. חומצזה, אני גם מאד אוהב את מדיניות הקצאת ההון של נאוי, עצם העובדה שהם מחלקים דיבידנד מאטה את הגידול בהון העצמי ובכך מצליחה להאט את קצב הירידה של התשואה על ההון ולשמור עליה מעל לרף ה30%. כמובן שבמקביל צריך להשגיח ולעקוב אחר המגמה של הפרשה לחומ"ס, התפלגות הלווים והלוואות (צד שלישי אל מול עצמי) כדי לראות שהכל נראה תחת שליטה ושהצמיחה לא מגיעה על חשבון איכות הלווים.

עוד בהקשר של נאוי ופעילות נכיון הצ"קים, לאחרונה התבשרנו על חברה ציבורית שלישית במספר שמתכוונת להכנס לתחום הזה, מדובר בשלד אס.אר.אקורד שעדי צים עומד לצוק לתוכו פעילות של נכיון צ'קים וזאת בנוסף לאופל בלאנס שהנפיקה את פעילות נכיון הצקים שלה בשנה שעברה. מסתבר שהתאוריות לגבי אפקט יצירת התחרות עקב תשואה מרשימה על ההון אכן מחזיקות מים ושכמו בים הכרישים נמשכים לריח שמדיף הROE הגבוה של האחים נאוי. כל העניין הזה בהחלט יהווה מבחן ליתרון התחרותי של נאוי, אמנם מדובר בתחום שקשה מאד לייצר בו דיפרנציאציה ברמת המוצר הסופי (בסופו של דבר מדובר בכסף מול כסף) ולכן קשה להגיד שלנאוי יש חפיר כלכלי במובן הקלאסי של המונח, אבל אני כן חושב שהגודל היחסי, הקשרים והניסיון הרב של האחים בענף יעמדו לצידם ויאפשרו להם לשמור על הרווחיות הגבוהה אליה הם הרגילו אותנו – בכל מקרה יהיה מעניין לראות לאן זה ילך..

WILC – גם את ויליפוד אינטרנשיונל אני עדיין מחזיק. אם אני חוזר רגע לתזה המקורית שלי לגבי המניה אני חושב שהיא החזיקה מים יפה עד לתחילת השנה הנוכחית אבל מאז קרו הרבה דברים פחות טובים שהאחרון מביניהם היה הדוח האחרון של החברה שבו היא באופן מפתיע דיווחה על ירידה ברווחים וזה בניגוד לציפיות כפי שהשתקפו משיחת הועידה של הרבעון האחרון בשנה שעברה. במקרה הזה כאמור ולמרות שברב התקופה החברה אכן עמדה בציפיות (שלי לפחות) המנייה לא ממש הגיבה בהתאם. אמנם בשלב כלשהו התשואה שלי על ההשקעה הזו עברה לפחות זמנית את ה20% (כאשר המנייה שהתה לה לתקופה קצרה קצת מתחת לשער 9$) אבל אז עדיין האמנתי שהערך הטמון שם הוא גבוה יותר ולכן לא מכרתי בציפייה שהנייר ימשיך וימצה את הפוטנציאל שהיה טמון בו. אבל אז ממש כשנראה היה שהדברים מתחילים להראות טוב יותר והמנייה מתחילה לקבל תשומת הלב הראויה התחילו להגיע להן ההפתעות.

ההפתעה הראשונה והדבר הראשון שקירר את התלהבות המשקיעים (שכאמור לא היתה גבוהה מלכתחילה) היתה ההודעה על העמדת הלוואה על סך כ65 מ' ש"ח לקבוצת נוחי דנקנר שהגיעה כחלק ממאבק השליטה על אי.די.בי. בדיעבד ההלוואה הלא ממש ברורה הזו הגיע בעיתוי לא מוצלח ונתנה את האות לתחילתה של מגמת הירידה בנייר. עברו להם חודשיים והגיעה לה הפתעה גדולה עוד יותר ואני כמובן מדבר על עסקת הרכישה של ויליפוד השקעות ע"י אמבלייז של גרנובסקי. האמת היא שכשיצא הדוח על הרכישה הזו הייתי מאד אופטימי שהנה סוף סוף משהו יזוז – סה"כ חברת האם נרכשה בפרמייה גבוהה מה ששיקף גם לבת WILC שווי גבוה בהרבה, בנוסף לכך וכחלק מהעסקה קיבלו האחים ויליגר (המוכרים) אופציית פוט על שאר מניות WILC שנשארו ברשותן (כ7%) במחיר 12$ כאשר שער המנייה בזמנו עמד על 7-8$. אבל לצערי מה שקרה זה בדיוק ההיפך ומאז פרסום העסקה שער המנייה ירד (גם החברה האם שנסחרת בארץ ירדה לא מעט מאז) וכפי שכבר הזכרתי בהתחלה הדוח האחרון לא ממש עזר.

נכון להיום מחיר המנייה היום עומד פחות או יותר על שער הכניסה שלי להשקעה ולכן כרגע התשואה שלי על ההשקעה הזו היא אפס. כשאני מנסה לנתח את זה בדיעבד נוטה לייחס את חוסר התגובה שלי לכל ה"ההפתעות" הללו שקרו מתחילת השנה לכך שהם פשוט הגיעו בתקופה שבאמת הייתי פחות פנוי לעסוק בהשקעות. אני מניח שאם זה היה קורה היום או לחילופין לפני שנה הייתי כנראה מגיב אחרת בזמן אמת אבל המים האלה כבר זרמו תחת הגשר ולכן ממש לאחרונה כשניסיתי להחליט מה עושים עם הפוזיציה הזו החלטתי שלפחות בשלב זה אני ממשיך להחזיק. אני מודע לזה שאי הודאות פה מאד גבוהה ושישנם הרבה מאד תסריטים למה שיכול לקרות עם החברה בעתיד, הבעלים התחלפו, מדברים על רכישה של פעילות בחו"ל ועוד. אבל במחיר הנוכחי כאשר במאזן עדיין יושבים להם 55 מ' דולר (שאני מאד סקרן לגלות מה יעלה בגורלם) אני חושב שהדאונסייד הוא מאד מוגבל אל מול אפשרויות לא רעות בצד האפסייד.

וכעת למניות שעזבו את התיק..

קווליטאו – את הפוזיציה בקווליטאו מכרתי בתחילת דצמבר 2013 (סביב שער 800) פחות או יותר לאחר דוח הרבעון השלישי. האמת שאין לי אין לי יותר מדי מה להוסיף בעניין מכיוון שאני מאמין שכל מי שקרא את הדוח ההוא ואת אלו שבאו אחריו הבין שפני החברה הם לכיוון החלק השלישי של הסייקל עם צבר הזמנות שהולך ומתדלדל לו ולכן המסקנה שלי היתה שלפחות בטווח הקצר בינוני הסיכון גובר על הסיכוי ולמרות שהמנייה עדיין נסחרה אז בזול – הנחתי שקרוב לוודאי שהיא תהיה זולה יותר בהמשך. מאז המשכתי לעקוב אחריה און-אנד-אוף כדי לגלות שגם בשני הדוחות שבפורסמו לאחר מכן המצב לא ממש השתפר. בקיצור, נמשיך לעקוב אולי מתישהו היא שוב תהיה מעניינת.

כשבוחנים מהצד את התשואה שלי על ההשקעה הספציפית (כ35% במעט יותר משנה) הזו היא יכולה להראות סבירה אבל אני ממש לא חושב שהתנהלתי פה נכון וקרוב לוודאי שהייתי אמור למכור אותה בשיאו של הסייקל הקודם (כלומר חצי שנה לפני מתי שמכרתי בפועל), במידה והייתי עושה את זה הייתי מגיע לכמעט אותה התשואה רק בחצי מהזמן. החדשות הטובות מבחינתי היא שעדיין יש לי נציגה בביזנס הזה וזה מכיוון שממש לאחרונה פתחתי פוזיצה במניה אחרת שבמקרה עוסקת בתחום דומה לזה של קווליאטו. אבל זוהי רק אנקדוטה, אמנם שתיהן ישראליות ושתיהן מספקות ציוד לתעשיית השבבים אבל פה פחות או יותר מסתיים לו הדימיון ביניהן ובכל מקרה זה כבר נושא לפוסט נפרד.

מגה אור – גם היא עזבה את התיק לאחר כבוד (שער מכירה 1300) וזאת למרות שאני עדיין חושב שלחברה יש לא מעט פוטנציאל. הסיבה שבגללה מכרתי את האחזקה שלי שם היא שבאיזשהו שלב זה כבר הפך לי יותר מדי מורכב לעבור על הדוחות הכספיים שלה והרגשתי שאני צריך להשקיע בזה יותר ויותר זמן בדיוק כאשר היה לי הכי פחות ממנו. אם מוסיפים לכך את העובדה שהחברה עברה את מכפיל ההון שאותו שמתי לה למטרה בזמן הקנייה מקבלים יופי של תרוץ למכור וזה אכן מה שעשיתי. בניתוח לאחור נראה לי שלהשקעה הזו אני דווקא אתן ציון גבוה. הסיבה הראשונה היא שמדובר בנייר שזיהיתי בשלב הנכון מה שאפשר לי לרכוש מניות בעיתוי נח ובמחיר אטרקטיבי, הסיבה השנייה היא שלא פחדתי לצאת מאזורי הנוחות שלי ולהכנס לתחום שמעולם לא עסקתי בו בעבר ולכן למרות שלא מדובר פה בתשואה פנומנלית על ההשקעה (סה"כ 55% בקצת פחות משנה) אני חושב שמדובר היה בהשקעה טובה מבחינתי.

ארית תעשיות – זוהי מנייה נוספת שכתבתי עליה באחד הפוסטים האחרונים שלי לפני תקופת היובש, ובמקרה הזה מדובר בהרפתקאה לא ממש מוצלחת. במקרה הזה קניתי את הנייר תוך צפייה שצבר ההזמנות של החברה יתממש לו על פי צפיות החברה ובכך יעלה את החברה על רדאר המשקיעים עקב המכפיל הנמוך שהוא היה אמור לשקף לנייר. אבל, כמו שקורה לא מעט בחיים ציפיות לחוד וכריות לחוד, ברבעון השלישי (שהיה הראשון לאחר כניסתי לנייר) החברה עוד פחות או יותר עמדה בציפיות עם הכנסות של 10 מ' ורווח נקי של כ 4 מ' אבל מבחינה של הצבר ניתן היה לראות שחלק מההכנסות שהיו צפויות לרבעון הרביעי נדחו להם לשנה הבא. בשלב ולמרות האכזבה עדיין המשכתי להחזיק אבל מה ששבר את גב הגמל היתה ההודעה הזו בסוף פברואר השנה שבה החברה הודיעה על כך שעקב עיכוב בתהליכים אל מול הלקוח (התעשייה הבטחונית) היא לא תעמוד בהערכות כפי שפורסמו בצבר ואף הודיעה על כך שהיא מוציאה את העובדים לחופשה עקב חוסר בתעסוקה. מיותר לציין שלאחר ההודעה הזו החלטתי לסגור את הפוזיציה שלי בחברה ולגמור את הסיפור (שער 32 – תשואה שלילית של קצת פחות מ 10%). אם לסכם את ההשקעה הספציפית הזו אני מוכרח לומר שלמרות שהיא הסתיימה בהפסד אני לא חושב שהיא היתה שגויה, בתור משקיעים פרטיים אין לנו לסמוך אלא על מה שהחברה כותבת בדוחות הכספיים שלה שהרי אם נתחיל לפקפק גם בנתונים האלה כנראה שלא נקנה אף לא מנייה אחת. החברות מצדן, לעולם לא שוכחות להוסיף בסופו של כל דוח את הכסת"ח הסטנדרטי של "מידע צופה פני עתיד וכו'" אבל לנו כאמור זה לא משנה יותר מדי. לסיכום– בדיוק כמו שאני נוהג לעשות בדר"כ גם במקרה הזה פעלתי על סמך ה-guidance של החברה וגם אחרי שבסופו של דבר ההערכות לא התממשו וההשקעה הזו נכשלה אני מאמין שגם בעתיד אני אמשיך לעשות את זה – וזה כי (למרות שמעולם לא חקרתי את הנושא הזה לעומק) נראה לי שלאורך זמן התוחלת של סוג כזה של השקעה היא חיובית.

זהו זה – בזאת מסתכם לו העדכון לגבי רעיונות ההשקעה שעליהם כתבתי בעבר וכל מה שנותר לי כעת זה להתחיל לכתוב על נושאים חדשים וכמובן לחלוק אתכם רעיונות השקעה חדשים יותר. בפוסט האחרון שכתבתי לפני יציאתו של הבלוג לחל"ת התייחסתי לרמת המחירים בשוק ולעובדה שהרבה יותר קשה לי למצוא השקעות מבעבר. ואכן מאז ועד לאחרונה כמעט ולא הוספתי ניירות חדשים לתיק, אבל לשמחתי עונת הדוחות האחרונה שהסתיימה לא מכבר דווקא סיפקה לי לא מעט רעיונות ובמהלכה פתחתי מספר מכובד של פוזיציות חדשות (רובן ככולן ממש צמוד לפרסום הדוח) ועל חלקן אני מקווה שייצא לי לכתוב בהמשך. כפי שכבר הזכרתי בהתחלה, על אחת המניות החדשות האלה כבר התחלתי לכתוב פוסט חדש שאני מקווה לפרסם בתוך שבוע-שבועיים. כדי להפוך את זה למעניין – חשבתי לתת איזשהו קדימון בצורת חידה לגבי זהות החברה נשואת הפוסט הבא וזה הולך ככה:

איזו חברה (אצלנו בארץ כמובן) עונה על 3 הקריטריונים הבאים ?

- ממוצע התשואה על ההון שלה בעשור האחרון הוא מעל ל60%.

- תשואת דיבידנד ממוצעת בעשור האחרון היא מעל ל10%.

- הרווח התפעולי שהיא הציגה ברבעון האחרון (Q1-14) היה הגבוה ביותר מזה מספר שנים.

נ.ב – השימוש בסקרינרים אסור בעליל

.

.