אחד הספרים המוצלחים ביותר שקראתי בנושא השקעות הוא הספר של קנט פישר – Super Stocks. הספר הזה של פישר (כן, יש קשר משפחתי, מדובר בבן של פיליפ) זכור בעיקר בגלל "המצאתה" של מטריקת ה-P/S או כמו שקוראים לה במחוזותינו "מכפיל המכירות" ואולי גם בגלל מטריקת ה- P/R (מכפיל המו"פ) אחותה הקטנה והפחות פופולרית. אבל ככל שזה נוגע אלי, מה שנצרב אצלי הכי חזק מהספר זה הסיפור על הגליץ'. לפי פישר ג'וניור, מדובר בסיפור די שכיח, חברה מצויינת, כזו שצומחת בקצב גבוה, שנה-אחר-שנה, המשקיעים אוהבים אותה, ההנהלה שלה זוכה למחמאות מכל עבר, האיכות הטכנולוגית שלה נתפסת כגבוהה במיוחד, הציפיות ממנה ממריאות לשמים ומחיר המניה מתנהג בהתאם. אבל אז פתאום משהו קורה, הצמיחה פתאום מאטה או אפילו נעצרת כליל, הרווחים גם הם נפגעים והשוק כמובן מגיב בחומרה ומעניש את הנייר שעד לפני כמה דקות היה יקיר ליבם, פתאום מתחילים לפקפק בעליונות הטכנולוגית של החברה, לא ממש בטוחים בשוק המטרה של מוצריה וגם ההנהלה לפתע נתפסת כלא מספיק טובה או אפילו כושלת.

בדיוק בנקודה הזו – טוען פישר, עשויה להיות טמונה ההזדמנות הגדולה. לטענתו של פישר, חברות צמיחה עושות את זה בצורה מחזורית כאשר את המחזוריות הזו הוא מייחס לסיבות כמו מחזור חיי המוצרים או טעויות של ההנהלה. מעט מאד חברות יציגו צמיחה מהירה באופן עקבי למשך שנים על גבי שנים הוא טוען. טעויות לפי פישר הן חלק מתהליך ההתבגרות של כל חברה, וזה נכון שבעתיים כאשר מדובר בחברות צמיחה מואצת שהסביבה שלהן כל הזמן משתנה (מוצרים חדשים, שווקים חדשים, עובדים חדשים, תפוקות שעולות וכו') – בדיוק כאן נכנסת למשוואה איכות החברה. יש לא מעט חברות שבמשך מספר שנים יציגו ביצועים מעולים ואז יסבלו מנסיגה שממנה הן לא יתאוששו אף פעם, אבל כאשר מדובר בחברה טובה באמת ההנהלה שלה כאמור תדע להפיק את הלקחים, לתקן את מה שצריך והחברה תחזור למסלול הצמיחה המהירה. החכמה הגדולה היא כמובן לדעת להבדיל בין אלו שיעשו את זה לאלו שלא. פישר טוען שהשקעה במניית צמיחה מהסוג ה"טוב" לאורך כל תקופת חייה קרוב לוודאי שתכלול גליץ' אחד או יותר. משקיעים בעלי קיבה חזקה מספיק כדי להמשיך ולהחזיק גם בתקופות הפחות טובות כנראה שיזכו לתשואה נאה. לעומת זאת מי שידע לזהות את הסיטואציה בזמן ולרכוש את המניה במהלך הגליץ', עוד לפני ההתאוששות יזכה לתשואות פנומנליות.

סיליקום ללא ספק סבלה מגליץ' כזה בשנה האחרונה, לאחר 2013 שהיתה שנת צמיחה מטורפת של מעל ל50% ורווחיות שיא, הציפיות מהחברה היו בשמיים, האנליסטים שיבחו והמשקיעים התמוגגו. בפורום משקיעים בחו"ל שבו כותבים על החברה הרעיפו מחמאות מכל עבר על מנכ"ל החברה שייק'ה אורבך ועל מה שהוא עושה עם החברה. אבל אז כאמור החלו להגיע התוצאות של 2014 שלא ממש תאמו את הציפיות והשוק הגיב בדיוק לפי הספר, המנייה נחתכה ביותר מ60% מהשיא, המשקיעים וגם האנליסיטים הבודדים שמסקרים את החברה היו מאד מאוכזבים והאוירה הכללית היתה עגומה. השיא הגיע בשיחת הועידה של הרבעון השני (בחודש יולי השנה), שאותה פתח שייקה בהצהרה על ההחלשות הכללית שהוא מזהה על פני כל מרחב המוצרים שלהם וכאילו שזה לא היה מספיק גם סיפר על כך שהם הפסידו Design win מאד משמעותי למתחרה שלהם בגלל שהמוצר שלהם לא היה מוכן בזמן. כלכך מאוכזבים היו המשקיעים עד שבאותו הפורום שהזכרתי קודם כתב משקיע מתוסכל שהוא מקווה שייפול טיל על משרדי החברה ויגמור את הסיפור, זה היה כמובן במהלך צוק איתן. בקיצור מי שהחזיק במניית סיליקום לאורך חצי השנה האחרונה (כמוני) לא ממש רווה נחת, אבל אז הגיעה להשיחת הועידה מיום חמישי האחרון ונראה שהמטוטלת מתחילה לנוע שוב בכוון החיובי.

כל מי שעוקב אחרי החברה ושמע את השיחה האחרונה לא יכל היה להתעלם מכך שהצבע חזר לפנים של אורבך, הפסימיות שאפפה את שיחת הרבעון השני התחלפה לה באופטימיות ברורה שכבר מתחילה להזכיר את זו שאלייה הורגלנו בעבר, ולמרות שתוצאות הרבעון לכשעצמן היו לפי התחזיות, והערכות שהוא סיפק להמשך היו דומות לאלו שסופקו ברבעון האחרון – אין ספק שהתחושה הכללית שהתקבלה היתה שונה לחלוטין. כדי לנסות ולהדגים על מה אני בדיוק אני מדבר אביא מספר ציטוטים מהשיחה האחרונה ומזו שקדמה לה. נתחיל בדברי הפתיחה:

רבעון שני – 2014:

רבעון שלישי – 2104:

כבר מהפסקה הראשונה של דברי הפתיחה ניתן לחוש את השינוי, ברבעון השני דובר על ההחלשות בשוק ועל מחצית שנה שנייה חלשה, אבל מהשיחה האחרונה ניתן להבין שהסיפור הזה כבר מאחורינו, שאת הגרוע מכל כבר עברנו ושהרבעון הרביעי יהיה מוצלח יותר מזה הנוכחי. כשזוכרים שאנחנו כבר חודש בתוך הרבעון ברור שהויזביליות של החברה לגבי הרבעון היא מאד גבוהה ומכאן שלא מדובר פה בהערכות אלא בעובדות.

רבעון שני – 2014:

רבעון שלישי – 2104:

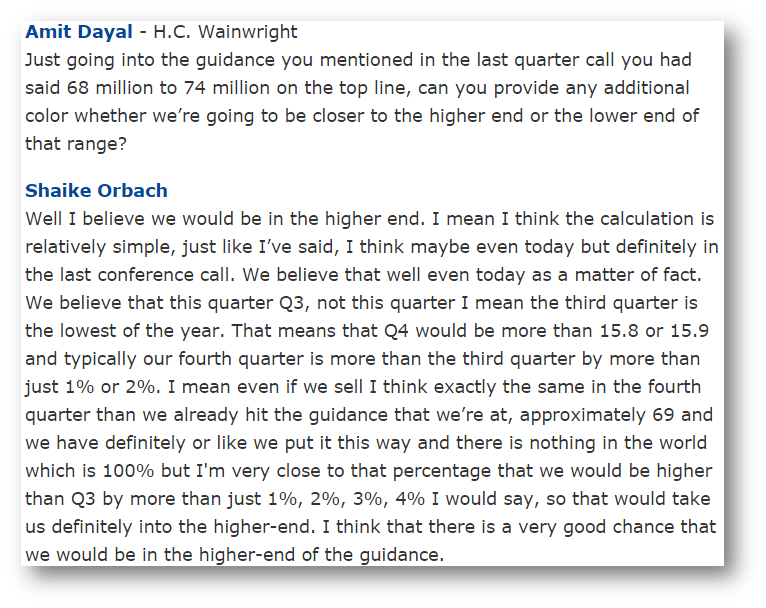

זהו עוד חיזוק לפסקה הראשונה, לאחר שברבעון הקודם הציפיה היתה לחזור לצמיחה בתחילת 2015, בשיחה האחרונה כבר מדובר על כך שזה יקרה כבר ברבעון הרביעי של 2014, והנה עוד קטע שמדגים את רמת הבטחון של ההנהלה לגבי תוצאות הרבעון האחרון והשנה הכולה:

מבינים ? לא 1% לא 2% לא 3% ולא 4% – יותר.. שייקה אורבך במיטבו  , תגידו לי אתם איך אפשר שלא לחבב את המנכ"ל הזה.

, תגידו לי אתם איך אפשר שלא לחבב את המנכ"ל הזה.

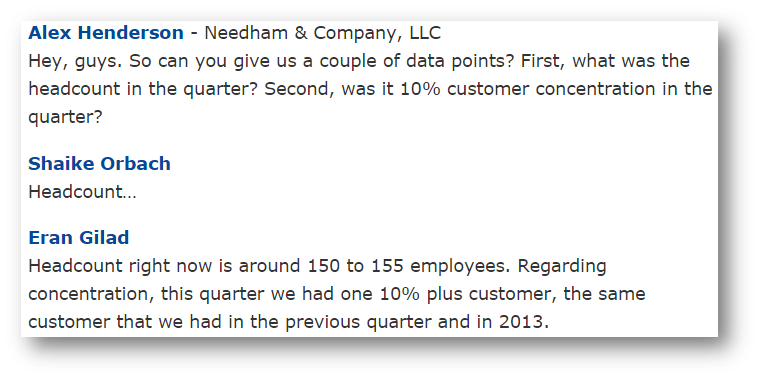

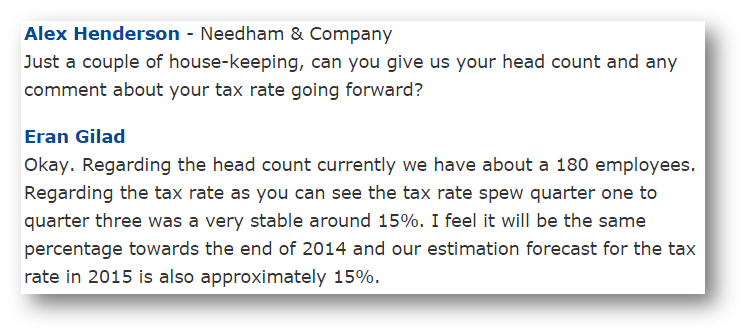

וכעת, אנקדוטה מעניינת לגבי מצבת כח האדם של החברה.

רבעון שני – 2014:

רבעון שלישי – 2104:

ניתן לראות שמספר העובדים בחברה עלה בכ20% בשלושת החודשים האחרונים, זו אולי לא האינדיקציה הכי מובהקת אבל זה כן תומך בתחושה שהאופק לפחות כפי שרואה אותה הנהלת החברה הוא בהיר יותר. בתחילת השנה עמדה מצבת כח האדם על 143, כדי לעגל נניח שבסוף יולי הוא עמד 153 (150-155 לפי ה-CFO), כלומר תוספת של 10 עובדים ב7 חודשים (קצב זעום של עובד וחצי לחודש), וזה בהשוואה ל 25-30 העובדים שנוספו בשלושת החודשים האחרונים (קצב של 9-10 עובדים לחודש). חברות אחראיות לא נוהגות לגייס בתקופה של אי-ודאות ולכן זו עוד אינדיקיציה מבחינתי לכך שהאבק התפזר והכוון הוא חיובי. ואם כבר בכח אדם עסקינן, הוצאות המו"פ של החברה ברבעון האחרון היו הגבוהות ביותר אי פעם – כלומר ברור שלפחות חלק מהעובדים החדשים הם עובדי פיתוח ומכאן שהחברה ממשיכה להגדיל את ההשקעה בפיתוח מוצרים חדשים.

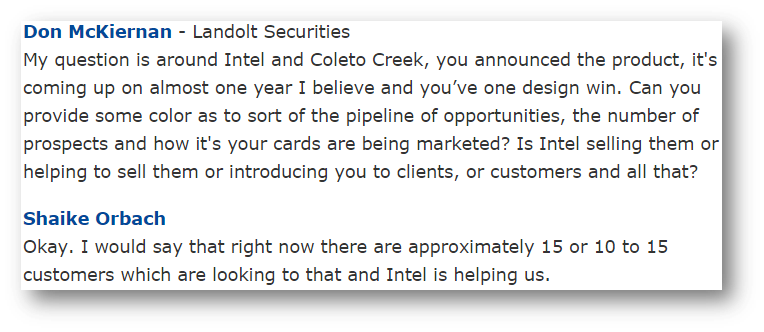

גם התחזית לגבי פוטנציאל הDesign wins מהמוצרים החדשים נשמעת מבטיחה, נראה שיש לא מעט לקוחות שנמצאים בשלבים מתקדמים של הערכת המוצרים ומהציטוטים הבאים אני מסיק שבקרוב כנראה שנתבשר על זכייות נוספות של מוצרי הtime stamping או Coleto creek.

ביחס ל- Colleto creek:

ביחס ל- time stamping:

מי שקרא את הפוסט הראשון על סיליקום זוכר שמה שגרם לי להכנס להשקעה בחברה הזו מתכתחילה היתה איכות ההנהלה, וכן, גם היום לאחר השנה הבאמת קשה שעברה על המנייה אני עדיין חושב שמדובר בהנהלה איכותית ושמה שקרה בשנה האחרונה היה רק מעידה חד פעמית, גליץ', כזה שיכול לקרות גם לחברות האיכותיות ביותר, ואפילו חשוב יותר – כזה שאפשר לי לקנות עוד מניות של החברה במחירים שכבר לא חשבתי שאני אזכה לראות. אולי אני נאיבי אבל כפי שציינתי בכותרת של הפוסט הראשון שלי על החברה – "נשארתי בגלל ההנהלה" – אני פשוט מאמין להם, ואחרי ההסבר הזה כל מה שנותר לי לעשות זה לסיים בתחזית של שייקה לטווח הארוך.

רבעון שני – 2014:

רבעון שלישי – 2104:

איך אומרים חזאי מזג האויר – "ללא שינוי", אותה התחזית בשתי השיחות, אבל הנימה אוי הנימה …

אז מה, נתראה בעוד 5 שנים ?

תזכורת – אין בנאמר משום המלצה לקנייה או מכירה של ניירות ערך או כתחליף לייעוץ המתחשב בנתונים ובצרכים של אדם ספציפי. כמו כן, נכון לעכשיו אני מחזיק במניות סיליקום אך אני עשוי לקנות או למכור אותן מבלי להודיע על כך. יש לקרוא את הסרת האחריות.

מעולה, תודה.

ניתוח מאוד מעניין.

אישית אני כמוך מפחד מחברות צמיחה מהירה כי לרוב הם מאוד יקרות, אבל נראה שבאמת עכשיו לפחות לטווח קצר ובינוני המניה מתומחרת במחיר זול כשלוקחים בחשבון את הupside האפשרי.

IBM יכולה גם להיחשב חברה בגליץ', אם כי כמובן שלא היו מכפילים מטורפים מתחילה, אבל בכל זאת היא הגיעה למכפיל חד ספרתי

ל (2) ירון – העניין עם סיליקום הוא שלפחות מאז שה"גליץ'" אתה כבר לא ממש משלם עבור צמיחה. עד לפני קצת יותר מחצי שנה החברה עוד נסחרה סביב מכפיל 30 – מי שקנה אז שילם גם שילם עבור הצמיחה. לפני שבוע כשהחברה עוד נסחרה ב27$ עם 7$ למניה במזומן – המכפיל בניכוי מזומן היה 10 – כלומר ללא שום ציפיות לצמיחה. לטעמי גם לאחר העליות האחרונות המצב לא השתנה בהרבה – אם נקח את תחזית האנליסטים ל2015 שעומדת על 2.24$ למניה – יש לנו מניה שנסחרת במכפיל של 11~ (שוב – בניכוי 8$ מזומן) וגם זה מחיר שלא מגלם בתוכו ציפיות לצמיחה, בטח לא צמיחה משמעותית.

אפשר להתווכח על האם צריך לקחת את דברי ההנהלה כפי שהם או לא, אבל בהנחה שמקבלים את התחזית שלהם לצמיחה ממוצעת של 22% בשנים הבאות – אנחנו כרגע מקבלים אותה בחינם.

ל (3) ארי – אני לא ממש בקיא בסיפור של IBM, אבל מהמעט שאני כן יודע נראה לי שמדובר במשהו אחר. לא כל ירידה בשער המנייה או בביצועים היא גליץ' – העניין הוא לנסות ולהבין מה גרם לירידה הזו. בכל מה שנוגע להגדרה בספר – פישר מתייחס לחברות צעירות שנמצאות בשלב הצמיחה, על הפרמטר השני אולי עוד אפשר לדבר, אבל על השני כנראה שלא – אני די בטוח ש-IBM יותר זקנה ממני וממך ביחד

תזכורת – אין בנאמר משום המלצה לקנייה או מכירה של ניירות ערך או כתחליף לייעוץ המתחשב בנתונים ובצרכים של אדם ספציפי. כמו כן, נכון לעכשיו אני מחזיק במניות סיליקום אך אני עשוי לקנות או למכור אותן מבלי להודיע על כך. יש לקרוא את הסרת האחריות.

תודה!

ואם כבר צמיחה – ובלי גליצ'ים בינתיים – נובה.

95 מיליון דולר הכנסות בתשעת החודשים הראשונים של השנה.

15 מיליון דולר רווח נקי באותה תקופה.

מכפיל 15 על הרווח ב-12 החודשים האחרונים, לפני שהבאנו בחשבון מעל 100 מיליון דולר בקופה.

(ובעניין אחר הקרוב ללבך, אתמול מכרתי את ויליפוד בהפסד עצום.)

היי יניב,

נובה חברה מצויינת – והאמת היא שהחזקתי אותה עד לא מזמן. קניתי לאחר דוח Q1 ומכרתי לאחר דוח Q2 ברווח זניח מאחר שהתאכזבתי מהguidance להמשך השנה (אגב – גם זה שהיא נתנה היום לרבעון 4 לא היה מלהיב במיוחד).

מבחינת תמחור ומבנה מאזן היא מאד מזכירה את סיליקום, לשתיהן יש לא מעט מזומן במאזן (אצל נובה שליש מהש"ש ואצל סיליקום רבע) ובניכוי המזומן שתיהן נסחרות סביב מכפיל 10. אבל לטעמי יש ביניהן שני הבדלים מהותיים:

1) סיליקום צומחת מסורתית בקצב גבוה הרבה יותר.

2) השוק שבו נמצאת נובה הוא מאד מחזורי ולפחות להבנתי, אנחנו נמצאים עכשיו קרוב יותר לחלק העליון של הסייקל מאשר לצד השני, השוק של סיליקום נראה הרבה יותר לינארי ופחות תנודתי.

תזכורת – אין בנאמר משום המלצה לקנייה או מכירה של ניירות ערך או כתחליף לייעוץ המתחשב בנתונים ובצרכים של אדם ספציפי. כמו כן, נכון לעכשיו אני מחזיק במניות סיליקום אך אני עשוי לקנות או למכור אותן מבלי להודיע על כך. יש לקרוא את הסרת האחריות.

תודה ע"מ.

אני לא בטוח שאתה צודק לגבי המחזור של נובה – שים לב שבמקביל לגידול במכירות מ-2010 (87 מיליון, 103, 96, 112 והשנה תיגמר כנראה בסביבות ה-120) הם הגדילו את תקציב המו"פ שלהם כמעט פי שלושה (מ-12 מיליון ב-2010 ל-30 מיליון בשנה שעברה, והשנה הקצב דומה).

זה כמובן אכל להם את הרווחים, אבל גם הביא אותם מוכנים לשלב הבא בתעשייה שעליו הם מדברים כבר די הרבה זמן. והשנה, בניכוי השפעות מיסים, הרווחים כבר יתקרבו מאוד לרווחי 2010-11.

הם מדגישים מאוד את הקושי הנוכחי בתעשייה אבל מקפידים לדבר במקביל על ההזדמנויות שזה מציב בפניהם, ועל העמדה המצוינת של נובה בתוך השוק הזה, ואז השאלה הנשאלת היא האם אתה בוטח בהנהלה שתצליח לקדם את החברה או לא. אני חושב שעד כה הם נתנו סיבות טובות לסמוך עליהם, אבל אני מסכים שיכול להיות שבטווח הקצר זה לא יהיה מספיק בולט כדי לקדם את שער המניה.

הדברים הבאים של מנהל הכספים שלהם (וסליחה על האורך):

Before concluding my prepared remarks, I would like to refer to Eitan’s comment regarding Nova’s revenue growth, which outperformed the peer group. Those of you who are following the presentation, please move to the next slide.

The chart in this slide presents the accumulated revenue growth of Nova during the last three years, including 2014, relative to its peer group and relative to the wafer fab equipment as a whole. As the chart demonstrates, Nova was able to increase its revenues by more than 15% during this period. At the same time, peer group revenues decreased by approximately 15% on average and wafer fab equipment decreased by 12% according to Gartner. This is clearly demonstrating the significant market share gains of the company during this three-year period.

Specifically in 2014, on an annual basis and based on the fourth quarter guidance, we expect Nova to present record annual revenues of approximately 120 million. 2014 will be the second consecutive year in which Nova presents record annual revenues which is unique across the whole peer group.

In parallel, in 2014, on an annual basis, we expect to maintain gross margins at our target model. We expect to significantly increase profitability and we expect to generate over 20 million in free cash flow for the year. These results are obviously unique among our similar sized peer group and represent the effective management and operational leverage built into the company model.

מרתק. תודה! מחכה לניתוח הבא(:

קלעת, מסתבר (-:

תודה יניב, אבל זה לא אני – זה שייקה

לשיקה אני נותן קרדיט כבר הרבה שנים…

ועכשיו תורה של נובה.

(ובהזדמנות זו גם תודה על לידר)

איך אתם רואים את ההתפתחויות בחברה ובמחיר המניה לאחרונה?

אני ציפיתי שהיא תמשיך בתנופה (ולא מימשתי את האחזקות שלי כלל, לאור זה) – אך לאחרונה זה לא קורה.

דווקא היום אתה שואל, אודי?

הדבר היחיד שאני יכול להגיד לך הוא שמניסיון הרבעונים האחרונים, הדוח יבשר או טיסה או צניחה…

תודה רבה,מקווה שמחר נחייך יותר

אגב נובה – מאמר מרתק ב-SA.

http://seekingalpha.com/article/3165676-nova-boomed-nano-busted-no-one-noticed

ומאותו מחבר שכתב על נובה – מאמר גם על סיליקום.

http://seekingalpha.com/article/3248496-a-shock-proof-fundamental-pairs-trade-silicom-and-cavium-are-50-percent-mispriced

נותן לה אפסייד של 20$ לפחות.

היי, קיבלתי התראה על כך שסיליקום עומדת להכנס לסורק המניות שלי. בדקתי את המניה וראיתי שמה שהוביל אותה לרשימה של הסורק זה נפילה בערך. למישהו יש מושג למה ירדה והאם כדאי לקנות ?? בתודה !

בגלל עדכון תחזיות רווח לרבעון 2/15.

עוד לא עברתי בפרוטרוט על הפרטים.

על פי הנתונים החדשים נראה שהחברה לא צומחת באף פרמטר. היא עדיין לא מספיק זולה כחברה לא צומחת. אבל מעניין לקנות אותה אם תחזור לצמיחה אבל במחיר נמוך יותר 10 עד 20 אחוז פחות בנוסף.