החודש סוף סוף נכנסנו לעונת הדוחות השנתיים, אז לכבוד העניין חשבתי שהגיע הזמן לבדוק את מצבן של כל החברות אותן סקרתי עד עתה (בסה"כ שלוש לצערי) ולבצע איזושהי הערכת מצב להמשך הדרך.

קווליטאו

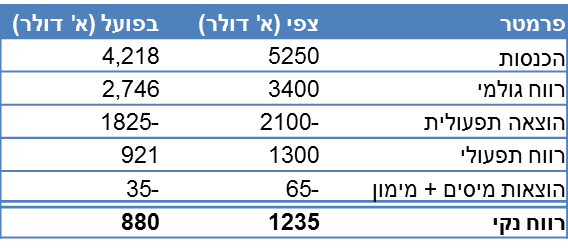

מאז הפוסט האחרון שכתבתי על החברה באוקטובר שנה שעברה, הספיקה החברה כבר לשחרר את דוחות הרבעון השלישי. אז אמנם זה באיחור אופנתי של יותר משלושה חודשים אבל אני חושב שיהיה מעניין לנתח את הדוח כדי לנסות ולהעריך שוב את התוצאות הצפויות לנו בהמשך. לפני שנעבור על התוצאות בואו וניזכר בהערכות שלי טרם פרסום הדוח ונשווה אותה לתוצאות בפועל.

כפי שניתן לראות מהטבלה למעלה, לא פגעתי בול אבל בהחלט הייתי בכיוון. אם נתחיל בשורה התחתונה דווקא, אז פה אכן רואים שהחברה עברה לרווח נקי של קצת פחות ממיליון דולר, מכיוון שאת הרבעון הקודם החברה סיימה בהפסד אני חושב שזה בהחלט משמעותי וכפי שטענתי בפוסט הקודם בהחלט יכול לסמן את תחילתו של המהפך. בשורה העליונה, שורת ההכנסות לא פגעתי במדויק, והמכירות בפועל היו נמוכות בכ20% מהצפי שלי. להזכירכם, כדי להעריך את צפי המכירות השתמשתי בסוג של מניפולציה סטטיסטית על צבר ההזמנות. אז מצד אחד כבר מראש היה ברור לי שמדובר בסטטיסטיקה ועל כן הסיכוי לפגוע בול הוא מאד נמוך, מצד שני, זה היה הרבה יותר נחמד אם הייתי טועה כלפי מעלה.

כעת צריך לבחון את הנתונים החדשים ולראות האם הם שופכים אור נוסף על מה שצפוי לנו מהחברה ברבעונים הבאים. מה שברור הוא שבכל מה שקשור לקווליטאו אחד הדברים הכי מעניינים בכל דוח הוא צבר ההזמנות. בדוח הרבעוני האחרון מנובמבר 2012 החברה דיווחה על צבר בגובה של 9.6 מיליון דולר, פה אין שום הפתעה והצבר פשוט משקף את ההזמנה הגדולה שקיבלה החברה באוקטובר שנה שעברה. הזמנה זו כזכור היתה על סך 5.8 מיליון דולר ועל כן ניתן להבין שהצבר מכיל בנוסף להזמנה הגדולה עוד הזמנות נוספות על סך של 3.8מיליון דולר.

בפוסט הקודם כשהערכתי את תוצאות הרבעון הרביעי של 2012 (הדוח הקרוב) הנחתי שההזמנה תתחלק בצורה שווה בינו לבין הרבעון שאחריו (Q1-13) אבל האמת היא שלא ניתן לדעת את זה בוודאות. הסיבה לכך היא שבהודעה על ההזמנה החברה הצהירה שההזמנה תתחלק בין הרבעונים אבל את יחס החלוקה לא נוכל לדעת עד לקבלת הדוח. בפוסט הקודם גם דיברתי על מקדם ה0.74 שבו השתמשתי כדי להעריך את תוצאות הרבעון על פי הצבר בדוח האחרון, אם להמשיך ולהשתמש במקדם הקורלציה הזה מעט פחות מ-3 מיליון דולר של מכירות כבר מובטחות לרבעון ע"י ההזמנות הנוספות (3.8 0.74 = 2.8 מיליון דולר) וכעת השאלה היא כמה הספיקה החברה לספק במהלך הרבעון הרביעי. אם נניח שמדובר בחצי מההזמנה (2.9 מיליון דולר) אנו צפויים להכנסות של קצת פחות מ-6 מיליון דולר (נמוך מעט מהערכה שלי בפוסט הקודם) . אך במידה וחלק קטן יותר מההזמנה סופק ברבעון הרביעי, כמובן שרווחי הרבעון יירדו בהתאם. בכל אופן מה שלא סופק ברבעון הרביעי יסופק ברבעון הבא ולכן גם אם התוצאות הקרובות יהיו חלשות מהצפוי נקבל על כך פיצוי ברבעון שלאחריו.

בנוסף בדיון בנושא עם אחד הקוראים (שאני מאד מעריך), הוא ציין את העובדה שגם הרווח הגולמי בו בחרתי להשתמש בתחזית לרבעונים הקרובים (70%) הוא גבוה מדי, זאת בעקבות העובדה שמדובר בתחילת הייצור של קו חדש של מוצרים. אני נוטה להסכים איתו ולכן סביר להניח שהרווח הנקי יהיה יותר נמוך מזה שהערכתי בפוסט המקורי (2.3 מ' לרבעון) וכנראה יותר באזור של של 1.5 מ'. רווח נקי של 1.5 מ' ברבעון הקרוב יביא את החברה להיסחר במכפיל רווח נמוך מ-3 על רווחי 2012 זאת כאשר צפוי לנו לפחות עוד רבעון חזק אחד.

לסיכום, כפי שזה נראה כרגע איני רואה שום סיבה לשנות את הנחות העבודה המקוריות, אך אולי יש מקום להנמיך מעט את הציפיות. אישית אני עדיין משוכנע שבסיכום שני הרבעונים המדווחים הבאים סכום ההכנסות ינוע באזור ה12 מיליון דולר אבל מכיוון שאכרגע לא ניתן לדעת מה תהיה החלוקה ביניהם רצוי להיות מוכנים לכל טווח ההכנסות בדוח הרבעון הקרוב – בין 3 מיליון דולר במקרה הפסימי ועד ל-6 מליון דולר ויותר במקרה האופטימי. מאז פרסום הפוסט הקודם המנייה עלתה בכ17% (תוך מחזורי מסחר נמוכים) אבל אני מאמין שהטוב עוד לפנינו ולכן ממשיך להחזיק בנייר, כעת לא נותר אלא לחכות לדוח ולגלות.

דורי בנייה

מעט אחרי הפעם האחרונה שבה כתבתי על החברה בנובמבר 2012, פורסם דוח הרבעון השלישי. בפוסט המדובר סקרתי את דוח את הדירוג לאג"ח של החברה (האם – דורי קבוצה) והעלתי את נושא הציפייה לשיפור ברווח הגולמי שהוזכר בו. מעט לאחר מכן כשיצא דוח הרבעון השלישי גיליתי שהרווח הגולמי נותר על כ6.5%, אז פה אין הפתעות. אל תבינו אותי לא נכון – לכשעצמו מדובר באחוז גולמי לא רע בכלל אבל מכיוון שקיוויתי לשיפור קצת התאכזבתי – נו, אולי בדוח הקרוב. בכל שאר הפרמטרים הדוח היה טוב, החברה שמרה על מגמת הרווח עם הכנסות רבעוניות של כ-400 מיליון ש"ח ורווח נקי של 9.4 מיליון ש"ח.

צבר ההזמנות של החברה עומד כרגע על 2.7 מיליארד ש"ח, מדובר בירידה של 10% מהצבר עליו דווח בשני הרבעונים הקודמים (3 מיליארד ש"ח), אני לא עדיין לא בטוח אם לייחס משמעות לנתון זה כרגע (מעבר לתנודתיות),אבל כן חשוב לעקוב ולראות את הצבר בדוח הקרוב כדי לוודא שלא מדובר בהתפתחות של מגמה שלילית.

עוד דבר משמעותי שקרה מאז הפוסט האחרון על החברה, הוא התפטרותו של מנכ"ל החברה – מר יהודה בר און בחודש דצמבר האחרון. למרות שחפרתי בכלי התקשורת לא ממש הצלחתי למצוא איזשהו בדל של מידע קונקרטי לגבי הסיבה מאחורי המהלך. אני חייב להודות שמניסיוני האישי בכל מה שנוגע לאירועים מסוג זה (התפטרות של מנכ"ל או של מנהל כספים) בדר"כ לא מדובר באירוע חיובי, או שהסיבה לכך היא שלילית (לדוגמא – בעיות או שינוי לרעה בעסקי החברה) או שהיא נייטרלית (עניינים אישיים, חוסר הסכמה עם הבעלים). מה שכן יכול אולי להסביר את העניין הוא הכתבה הבאה שחושפת את העובדה שגזית גלוב שמה את החברה על המדף – בהחלט יכול להיות שזה מה שהיא לעזיבת המנכ"ל , אבל זו רק ספקולציה. בכל מקרה לאחר התלבטות החלטתי לשמור על הפוזיציה ולא למכור את המנייה בשלב זה.

בנוסף לעניין המנכ"ל, בחודש שעבר הודיעה החברה על כך שהיא לא זכתה במכרז של חיל ההנדסה של צבא ארה"ב להקמת מתקן ביטחוני בישראל, ההודעה הזו השפיעה מעט על המנייה שירדה עד לשער 511 ואח"כ תיקנה מעט כנראה בגלל ההודעה מהשבוע על כך שהחברה קיבלה פרויקט נוסף בשווי 111 מ' ש"ח וכרגע המנייה נסחרת סביב שער 520.

לסיכום, אם לשפוט על פי שלושת הרבעונים הראשונים של 2012 החברה מרוויחה בקצב של 40 מ' ש"ח לשנה, ואם בדוח הקרוב רמת הרווח הזו תישמר – אפילו מכפיל נמוך מאד של כ5 יביא אותה אל שווי שוק של 200 מ' ש"ח. אם נוסיף לזה את העובדה שבקופתה יושבים להם כ-60 מיליון ש"ח במזומן ושהחברה כבר חילקה 9 מ' ש"ח דיבידנד על רווחי 2012 ובמידה ולא יהיו הפתעות לרעה בדוח הקרוב כנראה שתחלק עוד 3 מ' ש"ח על רווחי הרבעון הרביעי, אני חושב שניתן להמשיך ולומר שהאפסייד נותר גבוה. כל מה שנותר לעשות הוא רק לשבת ולחכות שמר שוק יתעורר ויתחיל לתמחר אותה כראוי.

אחים נאוי

המנייה הראשונה עליה כתבתי כאן היא מניית האחים נאוי, למי שקרא את הפוסט ההוא בטח זכורה ההתלהבות שלי מכך שמצאתי חברה כלכך איכותית שנסחרת כלכך בזול. עוד יותר זכורה (לי לפחות) העובדה שמיד לאחר מכן העירו את תשומת ליבי לכך שטעיתי בגדול בחישוב השווי של החברה כאשר לא שמתי לב לאופציות הלא סחירות בהן החזיקו הבעלים. בזמנו הגילוי המבאס הזה גרם לי לרדת מהעניין ולא להשקיע בנייר.

מאז עברו קצת מים בנהר, והנה הגיע לו שנת 2013 ועמה הרגע בו סוף סוף יכלו האחים לממש את האופציות ולהפוך אותן למניות (ללא תמורה למי ששואל את עצמו) וכך ביום בהיר אחד "קפץ לו" שווי החברה מ-180 ל-300 מ' ש"ח ובא לציון גואל. אך הנאוי'ם לא עצרו שם, ומיד לאחר מכן החליטו למכור כ-20% אחוז מאחזקתם בחברה (בפועל הם מכרו פחות). מטרת המכירה היתה כפולה, לשם התחלה, כל נאוי לקח כ23 מיליון ש"ח הביתה (לא רע בכלל), ובנוסף לכך עצם המכירה הגדילה את כמות המניות הצפות מה שעל פי העיתונות אמור לשפר את הסיכוי שלהם להכנס לאחד המדדים המובילים בעדכון הקרוב. מכירת המניות התבצעה בשער 10.7 ש"ח למנייה כשאת הקנייה הגדולה ביותר עשתה אלטשולר שחם שהפכה לבעלת עניין עם כ-5% ממניות החברה. הנאוי'ם גם לא הסתפקו בכך, ועוד לפני הפצת המניות נתנו סוכריה לקונים הפוטנציאלים בצורת מדיניות חלוקת דיבידנד חדשה של לפחות 25% מהרווח הנקי השנתי עם סף מינימום של 5% תשואה שנתית – מה שנקרא לפנק לפנק…

אם חושבים רגע שוב על התמחור של החברה כרגע, שווי שוק של 300 מ' ש"ח בו היא נסחרת היום מביא אותה להיסחר במכפיל של פחות מ-6 על בסיס רווחי שלושת הרבעונים הראשונים של 2012, כאשר אנו מדברים על חברה שמציגה תשואה פנומנלית על ההון שעומדת כרגע על יותר מ35%. בהנחה שהחברה תמשיך ותשמור על רמת הרווח הזו, אני חושב שהיא תהיה ראויה למכפיל של 9-10 ומכאן שיש פה לא מעט פוטנציאל, מדיניות חלוקת הדיבידנד ואופציית הכניסה למדדים הם רק בונוס שהופך את ההשקעה שם ליותר אטרקטיבית מבחינתי. לסיכום, בעקבות ההתפתחויות האלה, החלטתי לשים מאחורי את ה"מיני טראומה" של המפגש הקודם עם החברה ולקחת חלק בהרפתקה ומאז השבוע שעבר אני מחזיק בפוזיציה במנייה בשער ממוצע של 10.92- עכשיו יש לי עוד דוח לצפות לו..

לסיום

עד כאן לגבי המניות המדוברות, בנוסף למניות אלו התיק שלי מכיל עוד 20 ניירות נוספים שאותם לצערי עדיין לא יצא לי לסקור פה, אך אני מקווה בהמשך להגיע גם אליהם. יכול להיות שזה רק אני, אבל עונת הדוחות הבאה עלינו לטובה, תמיד מזכירה לי את ימי כסטודנט בתקופת המבחנים, כל מנייה שאני מחזיק מרגישה כמו קורס והדוח הוא המבחן – אז בנימה זו אני מאחל לכולנו לסיים את השנה בהצטיינות.

תזכורת – אין בנאמר משום המלצה לקנייה או מכירה של ניירות ערך או כתחליף לייעוץ המתחשב בנתונים ובצרכים של אדם ספציפי. כמו כן, נכון לעכשיו אני מחזיק בשלושת הניירות המוזכרים אך אני עשוי לקנות או למכור אותם מבלי להודיע על כך.